ファイナンシャルプランナー(FP)には、家計の悩みや将来の資金計画など、経済的な課題について相談することができます。

FPへの相談サービスは、有料・無料問わず多くのサービスがありますが、FPが保険や金融商品などの代理店となっているケースもあり、特定の商品へ誘導されてしまうなど適切なアドバイスを得られくいケースもあります。

この記事では、FPの役割、FPに相談できること、FPに相談するメリット・デメリット、信頼できるFPの選び方やおすすめのFPの紹介、相談料の相場や有料・無料の違い、FP相談の流れ、相談事例などを網羅的に紹介しています。

FPに相談・作成を依頼できるファイナンシャルプランについては、「ファイナンシャルプランとは?作成方法や三大支出(住宅費・教育費・老後費用)のシミュレーション内容を紹介」もあわせてご覧ください。

※2021.10.29改訂(2020.12.7公開)

目次

ファイナンシャルプランナー(FP)とは?

ファイナンシャルプランナー(FP)とは、お金に関する幅広い知識を備え、相談者の経済的な課題をサポートする専門家です。

FPへの相談や、ファイナンシャルプランの作成を通じ、お金に関する悩みを解消することができます。ファイナンシャルプランとは、相談者の目標を経済的な側面から実現に導くための、総合的な資金計画です。

FPに相談することで、給与や年金などの収入、家賃や住宅ローン返済など住まいにかかる費用、子供が独り立ちするまでの教育費用、老後の生活費用といったさまざまな項目について、現在から将来にかけて毎年の収支を明らかにすることで、金銭的な不安をなくす効果が得られます。

FPは、家計に関わる金融、税制、不動産、住宅ローン、保険、教育資金、年金制度などの知識をもとに、長期的かつ総合的な視点からアドバイスを行います。

FPに相談できること

FPには、お金に関するさまざまな悩みを相談することができます。

家計についての悩みや教育資金についてなど、日常生活に関するお金の相談のほか、投資など所有している資産を増やすための相談、保険の正しい選び方や見直しについての相談が受けられます。

また、老後の生活費や、住宅ローンの借入・返済、税金の控除についてなど、将来にわたっての経済的な悩みについてもアドバイスをもらうことができます。

FPには得意分野があり、適切なアドバイスを受けるために、相談する内容を事前に確認することをおすすめします。ここでは、日本FP協会のFP検索ページで紹介しているFPに相談できる分野とその内容をご紹介します。

| FPに相談できること | 内容 |

|---|---|

| ライフプラン | ライフプラン(将来の目標を実現するための設計)の作成、家計簿診断、教育資金など、日常生活に関するお金の相談 |

| 資産運用・投資 | 投資全般、金融商品の選択、投資信託など、資産を増やすためのサービスの相談 |

| 保険 | 生命保険の選び方・見直し、損害保険の選び方・見直し、個人年金の選び方など、保険に関するお金の相談 |

| 老後・年金 | 老後の生活費と生活設計、年金の仕組み、遺族年金など、働けなくなったあとのお金の相談 |

| 不動産・住宅ローン | 不動産の活用、住宅資金、住宅ローン(借入、返済)など、住宅とお金に関する相談 |

| 税制・相続・贈与 | 各種控除、相続対策、事業承継対策など、税金に関するお金の相談 |

FPに相談するメリット・デメリットとは?注意すべきポイントを紹介

ファイナンシャルプランナー(FP)に相談して適切なアドバイスを得るためには、相談のメリットとデメリットを理解しておく必要があります。

ここでは、FPに相談する際に注意するべきポイントを紹介します。重要な点を把握して、より適切なアドバイスを受けられるよう準備しましょう。

ポイント1:専門家の力を借りることで、短期間で将来のお金の不安を解消できる

FPは、お金についての悩みを長期的な視点から解決するための資金計画であるファイナンシャルプラン作成のプロです。ファイナンシャルプランの作成には、金融、不動産、住宅ローン、保険など、幅広い知識が必要です。FPに相談することで、お金に関する専門知識を提供してもらえます。

また、ファイナンシャルプランの作成には、職業や年収、家族構成など、個別の事情を踏まえて計画する必要があります。専門知識を持つプロでなければ、ファイナンシャルプラン作成には多くの時間を費やす必要があります。

お金の専門家であるFPの力を借りることで、将来の長期的なお金に関する心配を、短時間で解決することができます。

ポイント2:家計・保険・住宅ローンなどの適切な金額を理解して経済的負担を軽減できる

FPには、将来の長期的な課題だけでなく、家計や保険、住宅ローンなど、現在の経済状況の診断をもとに、短期的なお金の悩みについても相談することができます。

現状の経済状況を把握することで、保険や住宅ローンの見直し、適切な貯蓄額の設定など、直近の費用負担の軽減策を検討することができます。現在の収入と支出のバランスから、適切な家計についてアドバイスを受けることが可能です。

FPに相談することで、短期的な視点から経済的負担を軽減することができます。

ポイント3:信頼できるFPを見つけるのが難しい

FPには得意分野や種類が複数あり、自分の相談内容に適したFPを見つけることが難しいことに注意する必要があります。

保険や住宅、資産運用など、FPにはそれぞれに得意とする分野があります。そのため、FPに相談する際は、自分の悩みに合ったFPを選ぶよう注意しましょう。

また、FPには大きく分けて企業系と独立系の2種類あります。企業系の場合は特定の商品の購入を勧める可能性があるなど、相談に対する回答に違いがある傾向にあります。中立的な視点からのアドバイスを受けるには、肩書きや経歴を確認することをおすすめします。

こうしたFPの特性を見極め、自分の悩みの内容に対してアドバイスを受けられる信頼できるFPを見つけるのは難しいため、この記事ではFPの探し方、選び方を詳しく解説しています。

信頼できるFPの選び方は?資格の有無・種類・得意分野を確認しよう

ファイナンシャルプランナー(FP)に相談するにあたり、自分の悩みに対して適切なアドバイスを得るためには、自分の相談内容に合った信頼できるFPを選ぶ必要があります。

FPはお金についての専門的な知識を持っていますが、所有している資格、所属や肩書き、得意とするジャンルに違いがあります。ここでは、自身の悩みに適したFPを選ぶためのポイントをご紹介します。

資格の種類(1~3級FP、CFP・AFP)を確認しよう

相談を検討しているFPがどのような資格を所有しているか、事前に確認しましょう。FPの資格には、国家資格であるファイナンシャル・プランニング技能士(FP技能士)と、NPO法人日本FP協会が認定する民間資格(CFP資格・AFP資格)があります。

国家資格であるFP技能士は、3級から1級のレベルに分かれています。民間資格であるCFP資格とAFP資格は2段階の資格となっており、CFPの方がAFPよりもレベルの高い資格です。

| 資格の種類 | 認定機関 | 資格更新の必要性 | 資格取得の難易度 |

|---|---|---|---|

| 1級FP技能士 | 国家資格 | あり | ★★★ |

| 2級FP技能士 | ★★ | ||

| 3級FP技能士 | ★ | ||

| CFP | 民間資格 | なし | ★★★ |

| AFP | ★★ |

企業でFPとして勤めるためには、2級FP技能士以上の資格が必要と言われています。また、FPは無資格でも名乗ることができるため、どのような資格があるのかを理解して、選ぶ際の基準にしましょう。

FPの種類(企業系・独立系)肩書きを確認しよう

FPには、大きく分けて「企業系FP」と「独立系FP」の2つの種類があります。

企業系FPとは、銀行や保険会社、ハウスメーカー等の企業に所属するFPを指します。複数の企業の商品を扱う代理店に所属するFPもここに含まれます。自社や契約企業の商品についての知識が豊富です。

独立系FPとは、個人で事務所を開設して相談を受けているFPを指します。製品の営業ではない、中立的で個別の事情に寄り添ったアドバイスを受けられる傾向にあります。

FPの種類によって、相談料の有無や得意としている相談内容に違いがあります。事前に肩書きや経歴を確認して、自分にあったFPを選びましょう。

FPの得意分野を確認しよう

FPには、それぞれに得意とするジャンルがあります。

ライフプランや老後のお金、年金などを得意とするFPは、日常生活で必要となるお金の相談についての経験が豊富です。長期的かつ総合的な視点からお金と生活についてのアドバイスを受けることができます。

資産運用や保険などを得意とするFPは、商品やサービスについての専門的な知識を持っています。現在の経済状況に適した商品の選び方や見直しについて相談することができます。

不動産や住宅ローン、税制などを得意とするFPは、ライフプランを検討するうえで特に大きな支出となる住宅費用に関する知識が豊富です。どの銀行から住宅ローンを借りればいいか、税制的なメリットを受けられる方法など、具体的なアドバイスをもらうことができます。

FPが得意とするジャンルに合った相談をすることで、より適確なアドバイスを受けられます。ウェブサイトなどで、どの分野が得意なのか確認するようにしましょう。

FPの探し方、相談窓口を紹介

ファイナンシャルプランナー(FP)を探すには、いくつかの方法があります。どのようなFPに相談したいかによって、探し方が変わります。

ここでは、どのようなFPを見つけることができるかを含めて、FPの探し方をご紹介します。

日本FP協会の公式サイトから探す

FPの民間資格であるCFPとAFPを認定している日本FP協会の公式サイトからは、ウェブを使った検索システムと無料相談、2つの方法でFPを探すことができます。

日本FP協会のCFP認定者検索システム

日本FP協会が提供している「CFP認定者検索システム」では、FPの資格の中でもっとも難易度の高いの資格とされるCFP資格を取得したFPのみをウェブ上で検索することができます。

FPが所在する都道府県や相談したい分野、性別、年齢、相談料金の範囲、FP以外の所有資格などから検索することができます。検索画面からは、FPのウェブページを確認できるほか、コンタクトページから直接問い合わせることもできます。

日本FP協会の無料相談会・電話無料相談

ウェブからの検索を控えたい場合は、日本FP協会が定期的に開催している無料相談会に参加したり、同じく日本FP協会の電話相談でも、日本FP協会が認定したFPに直接相談することができます。

保険や住宅のポータルサイトから相談する

大手保険相談窓口などの代理店では、所属するFPが提案する複数の商品を比較して検討します。

ここでは、保険と住宅ローンのファイナンシャルプラン相談を提供している代表的な代理店ウェブサイトをご紹介します。

保険

「ほけんの窓口」では、所属するFPの解説付きで、複数の保険商品から比較検討します。保険選びに必要な保障内容や保険料などの情報をプロが整理して紹介するほか、ライフステージの変化に合わせた保険の見直しにも利用できます。各エリアの窓口のほか、オンラインでの保険相談も受け付けています。

住宅ローン

「SUUMO 家とお金の相談」では、住宅ローンをはじめとした住宅購入にあたっての資金計画や税制など、住宅購入時のお金についてのアドバイスを受けることができます。住宅購入の資金計画だけでなく将来のライフプランを含め包括的な視点で住宅ローンの検討が可能です。

企業の店舗窓口や住宅展示場で相談する

資産運用や住宅などの商品の購入を検討している場合は、FPが所属してファイナンシャルプラン相談を提供している企業から探す方法があります。

ここでは、金融商品に関する相談ができる銀行・証券会社、住宅の購入や住宅ローンの相談に乗ってもらえるハウスメーカーのFPの探し方をご紹介します。

銀行・証券会社

三井住友銀行などの銀行や大和証券のような証券会社では、所属するFPに貯蓄や資産運用など、お金の使い方についての相談が可能です。積立や投資など、自社が扱う金融商品について詳しい解説を受けられます。

なお、こうした銀行・証券会社でのお金の相談は、担当者がFPではない可能性もありますので、事前に確認するようにしましょう。

ハウスメーカーの住宅展示場

積水ハウスなどのハウスメーカーの住宅展示場では、営業担当者がFPの資格を持っていて相談サービスを兼務している場合や、展示場内にファイナンシャルプラン相談コーナーを設けている場合があり、希望すればその場で相談サポートを受けられます。

独立系のFPの探し方、おすすめのFP事務所を紹介

独立系ファイナンシャルプランナー(FP)の事務所にはそれぞれ個別のウェブサイトがあります。相談するためには、ウェブサイトに記載の電話やメールから直接申し込む必要があります。

信頼できるFPのウェブサイトに検索からたどり着くことは難しいので、ここでは、おすすめの独立系FPのウェブサイトをいくつかご紹介します。

森本FP事務所

税理士事務所出身のFPが経営する独立系FP事務所です。

資産運用に関する相談に強く、さまざまな分野の専門家と連携したサービスを受けることができます。資産の長期運用で、統計学的にリスクを軽減するアドバイスを得ることができます。

平井FP事務所

住宅ローン・不動産に関する相談に特化した独立系事務所です。一般的な相談やファイナンシャルプラン作成のほか、最適なローンの借り方の提案や住宅購入のトータルサポートなど、豊富なサービスを提供しています。

2020年6月に発売された著書『2021 住宅ローン借り方・返し方 得なのはどっち?』は、住宅ローンに関する書籍の中でも1番わかりやすい本だと思います。

とよくま(家の学び舎ショップ)

SNSを中心に、実践に基づいたファイナンシャルプランの発信を行っているFPです。親しみやすく、利用者に寄り添ったファイナンシャルプラン相談を提供しています。

ライフプランのシミュレーションなどの有料相談のほか、簡単なライフプランの作成やローンの繰り上げ返済のシミュレーションができる無料ソフトの提供も行っています。

FPの相談料の相場は?有料・無料の違いを解説

ファイナンシャルプランナー(FP)に相談する際、相談料が無料となる場合と、有料となる場合に分かれます。相談料の有無には、それぞれに理由があります。

ここでは、それぞれの理由と、有料の場合の相場や実際の相談料の事例についてご紹介します。

無料のFP相談は、商品販売とセットになっている

保険会社や金融機関など、企業系FPへの相談の多くは、無料で受けることができます。

企業系のFPは、自社が取り扱っている保険などの商品をお客様に購入してもらえれば収益が発生するので、ファイナンシャルプラン相談自体は無料になるケースが多いです。

また、プラットフォームサイトに所属するFPは、契約している企業の製品を販売することで、その企業から売上の数%を紹介料として受け取っていることが多いので、相談自体は無料になる傾向にあります、

FPへの相談が無料の場合、自社の製品や、紹介することで手数料が得られる商品やサービスを購入してもらえるよう、購入を誘導する可能性があるため、注意が必要です。

有料FP相談の相場・事例。無料にはないメリットとは

独立系のFPへの相談は、基本的にファイナンシャルプラン相談自体を商品としていますので、相談に料金が発生します。

独立系FPのなかにも、契約企業の商品を販売し、紹介料を受け取っている事務所はありますが、多くは商品の販売をせずに、ファイナンシャルプラン相談のみを行っています。

日本FP協会の調査では、1時間あたりのファイナンシャルプラン相談の相談料は、5,000〜10,000円未満の割合がもっとも多く、10,000〜20,000円未満、5,000円未満、20,000円以上がそれにつづきます。

| 相談料 | 割合 |

|---|---|

| 5,000〜10,000円未満 | 41% |

| 10,000〜20,000円未満 | 28% |

| 5,000円未満 | 25% |

| 20,000円以上 | 2% |

相談以外に、キャッシュフロー表作成や、保険など具体的な商品の紹介、税理士など他業種の専門家の協力が必要になる場合は、追加料金が発生する場合があります。

具体的な相談料金について、いくつかのFP事務所の料金をまとめました。有料相談の相談料は、1時間あたりの金額が目安となりますが、月額料金とする場合や、定期的なプランの見直しを目的とした顧問制など、FPによってさまざまです。

| 時間 | 料金 | 内容 | |

|---|---|---|---|

| A社 | 90分 | 15,000円 | 相談のみ |

| B社 | 1〜2時間×2回 | 33,000円 | ファイナンシャルプランの作成・解説込み |

| C社 | 30日間回数制限なし | 19,800円 | ファイナンシャルプランの作成込み |

| D社 | 年1回 | 6,000円 | 定期的なプランの見直し |

FPへの相談の流れ・時間・場所

ファイナンシャルプランナー(FP)に相談した際の流れ、相談に必要とする時間、相談する場所については、各FPによって異なります。

ここでは、主に独立系FPの場合の目安となる相談の流れ、時間、場所についてご紹介します。

標準的な相談の流れ

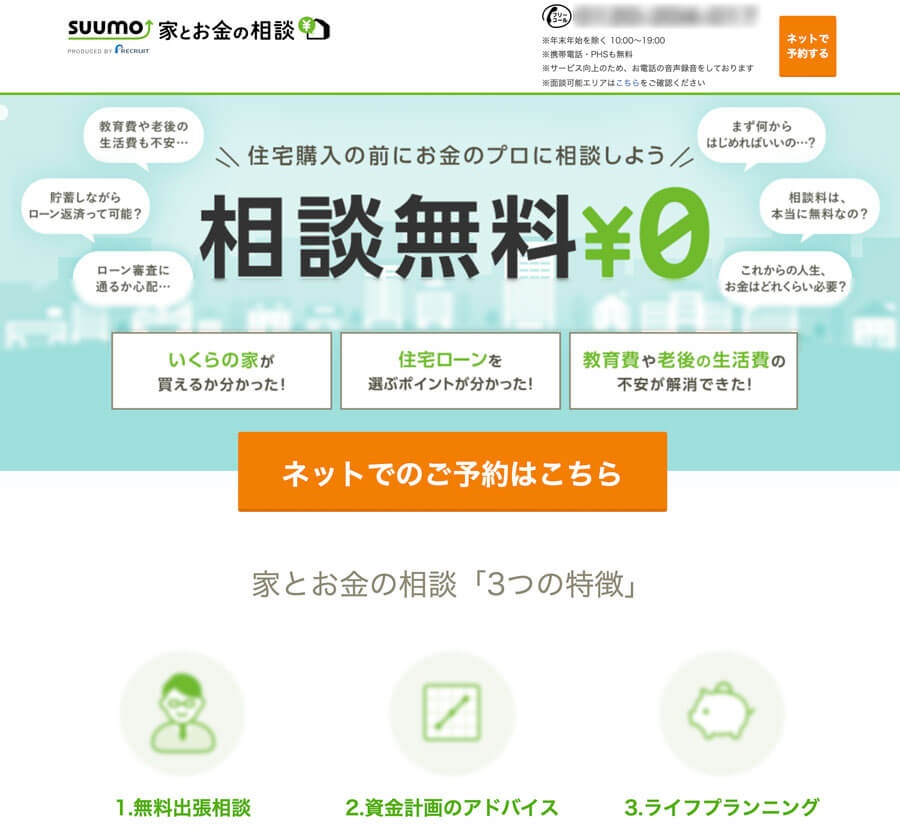

FPへの相談の流れは、大きく分けて、相談のみの場合、ファイナンシャルプラン作成の場合、ファイナンシャルプランの見直しを定期的に行う場合の3つに分かれます。

相談のみとなる場合、自分の相談内容に適したFPを選んだら、相談の申し込みを行います。年収や家族構成の共有などの事前準備を経て、初回相談となります。初回相談では、お金についての簡単なアドバイスをその場で受けられます。

ファイナンシャルプランを作成する場合、初回相談ののち、さらに詳しい情報と専門知識をもとに、FPが資金計画を作成します。ファイナンシャルプランの説明は別日となることが多いです。

ファイナンシャルプランの見直しを定期的に行う場合、ファイナンシャルプランで示された改善策を具体的に実施し、その効果を確認しながら、プランを見直します。各分野の専門家の紹介や、生活の変化に合わせた保険の見直しなどを行います。

相談の時間

ファイナンシャルプラン相談の1回あたりにかかる時間は、90〜120分程度です。

独立系のFPの場合、1度ヒアリングを行い、その後ライフプランやファイナンシャルプランを作成したのち、その解説のために再度時間をもうけていただくような、2〜3回での相談パッケージを用意しているところが多く見受けられます。

たとえば、平井FP事務所では、初回に現状の家計診断と改善点のアドバイス、2回目に作成したプランの確認や改善策の提案、3回目に住宅ローンの比較提案やアドバイスを行う、これから住宅ローンを組む方向けの全3回の相談パッケージをご提案されています。

また、事前にファイナンシャルプラン作成のために必要な情報を記入するシートをお渡しし、ご提出いただいた内容をもとに簡易なプランを作成しておき、1度の訪問で完結する相談を行っているFPもいます。

長沼アーキテクツのFP相談では「お金デザインシート」と呼んでいるシートを事前にお渡しし、可能な範囲でご記入いただいています。

相談の場所

ファイナンシャルプランの相談は、主にFPの事務所にて行われます。

希望によってはご自宅への訪問を行うFPもいますが、事務所の立地場所がある種のステータスになっている部分もあり、まだ多くはありません。

最近では、オンラインでの相談に対応しているFPは多くなりました。長沼アーキテクツでも、ビデオ通話サービスを用いたオンラインでのFP相談を受け付けています。

FP相談の内容や事例を紹介

ファイナンシャルプランナー(FP)への相談は、職業や年収、家族構成など、個別の事情を踏まえたアドバイスを受けられます。そのため、どのような相談ができ、どのような回答が得られるかを知るには、実際の相談事例を確認することが効果的です。

私たち長沼アーキテクツは、FPであり建築士でもあるため、住宅購入を検討するためのファイナンシャルプランの作成や住宅ローンに関する相談へのサポートを得意にしています。ここでは、そうした住宅とお金に関する相談と、FPに相談した結果の事例を紹介します。

Aさんの場合:適切な住宅ローンの借り入れ金額と購入する建売住宅の評価を相談

住宅ローンを借りて、建売住宅の購入を検討しているお客さまの事例です。検討している住宅ローンの借入金額が妥当な金額か、購入候補にあがった建売住宅に建築的なリスクがないかについて、ご相談いただきました。

相談を通じて、お客さまの世帯収入などをもとに住宅ローンの返済額を試算し、無理のない借入金額かを確認しました。また、検討されていた住宅の金額の違いを建築的な視点から解説し、各住宅の評価をお伝えすることで、納得されたうえで住宅の購入に至りました。

- 現在の世帯年収から考えて、住宅ローンで借り入れる金額を無理なく返済できるか確認したい

- 購入候補の建売住宅が同一区画内に複数あり、それぞれに建築的にリスクはないか知りたい

- 同一区画内でも価格が1割程度異なるので、それぞれの住宅の建築的な評価を教えてもらいたい

- 世帯年収をもとに返済額を試算し、検討していたローン金額より多く借り入れた場合でも現在の家賃の支払いよりも軽減するため、無理のない返済額であることを確認した

- 擁壁を共有しているため売却時の価格に影響が出る、リビングが南向きのため金額が高いがカーテンを閉める割合が高くなるなど、建築的リスクや金額が異なる理由を解説した

- 建築的な間取りなども含めて候補住宅の評価を伝え、納得したうえで金額的にも無理のない範囲内で購入に至った

Bさんの場合:マンションを売却して住宅ローンの借り換えを相談

分譲マンションから戸建て住宅への住み替えをサポートしてほしいとご相談いただいた事例です。住まわれていた分譲マンションの住宅ローンの返済が残っていることが課題でした。

長沼アーキテクツでは、分譲マンションを売却した金額を差し引いたうえで住宅ローンを借り換えるサポートを行いました。一時的に2件の住宅ローンが重なり、金融機関との難易度の高い交渉が必要でしたが、無事新居に住み替えることができました。

- 分譲マンションから戸建て住宅に住み替えたい

- 戸建て住宅の新築のため新たに住宅ローンを組みたい

- マンション売却や住宅ローンを含めた資金計画を立て、銀行との交渉も引き受けてほしい

- 仮住まいをしなくて済むようなスケジュールにしたい

- 住宅ローンの現状と、住宅ローン借り換えスケジュールの確認を行った

- マンションを売却し1件目の住宅ローンを完済してから2件目の住宅ローンを組むと仮住まいが必要になるため、2件目の住宅ローンを組んでからマンションを売却し1件目の住宅ローンを返済することにした

- 一時的に2件の住宅ローンが重なり、二重に住宅ローンを組むには金融機関との難易度の高い交渉が必要になるため、初回相談後のサービスとして、資金計画作成から交渉までFPが一括してサポートした

- アフターフォローとして、住宅ローン返済の負担が軽減するよう、金利優遇や住宅ローン控除などを活用し、最適な住宅ローンの選択と返済プラン作成を行った

まとめ:相談したい内容に合った適切なファイナンシャルプランナーを選ぼう

ファイナンシャルプランナー(FP)に相談し、お金に関する悩みへの適確なアドバイスを受けるためには、FPの違いやメリットを理解し、自身の相談内容に適したFPを選ぶ必要があります。

この記事でのポイントは以下の通りです。

- ファイナンシャルプランナーは、相談者の経済的な課題を総合的にサポートするお金のプロ

- ライフプラン、資産運用、保険、老後、不動産・住宅ローン、税制などの相談が可能

- ファイナンシャルプランナーに相談することで、長期的・短期的両方のお金の悩みを解消できる

- 自分の悩みを適確に答えてくれるファイナンシャルプランナーを見つけることは難しい

- ファイナンシャルプランナーへの相談料の相場や相談の流れを理解すると相談がスムーズ

長沼アーキテクツは、ファイナンシャルプランナーと一級建築士の資格を持つ「お金と住宅のプロ」として、ファイナンシャルプラン相談を提供しています。建築士の知識を活かした住宅費用の試算など、精度の高いファイナンシャルプランの作成を通して、お金と住宅に関する悩みを解消します。

住宅を購入するべきか、無理のない住宅ローンの借入額、注文住宅を実現するための工務店の紹介など、住宅購入に関してお困りの方は、お問い合わせフォームよりお気軽にご連絡ください。

FP相談に関する事例・リンク

注文住宅の企画・設計・インテリアデザイン

注文住宅の企画・設計・デザインのサービスページです。高いデザイン性を費用対効果高く実現する方法、坪単価や予算の実例、リビングなどの生活シーンがイメージできる写真を紹介しています。家づくりのイメージがつかめる「家づくりハンドブック」もダウンロードいただけます。

住まいとお金(FP)相談サービス

ファイナンシャルプランナー(FP)と一級建築士の資格を持つ「お金と住宅のプロ」による、ライフプランを踏まえた資金計画や住まいの相談のサービス内容を紹介するページです。住宅購入に関する相談も受け付けていますので、お気軽にご相談ください。

ファイナンシャルプランとは?作成方法や三大支出(住宅費・教育費・老後費用)のシミュレーション内容を紹介

ファイナンシャルプランを作成することでわかることを解説したページです。将来の収入と支出の変化や住宅ローン返済のシミュレーションなど、ファイナンシャルプランナー(FP)に相談した際に作成するファイナンシャルプランの具体的な内容を、実際の資料をもとに紹介しています。